我與 Hakka Finance

DeFi 之前

Hakka Finance 看起來跟其他的 DeFi 協議不太一樣,因為通常 DeFi 都是一個公司/組織、一個協議、一個產品的形式,但 Hakka 沒有所謂的主線,而是一系列(互不相關)的產品。這很大程度受到我對區塊鏈產業的觀察影響:我發現過早訂定路線圖(roadmap)是風險非常高的事情。

我在 2018 年 8 月創立了我的第一間也是目前唯一的一間公司 Pelith,當時我還在讀大學。這個階段做的題目和 DeFi 比較沒關係,就不在此展開,大致上是以專案的形式進行,以滿足甲方探索區塊鏈業務的試點為主。值得一提的有兩點:(1)這些專案幾乎都死了,顯見 DeFi 之前的 “blockchain use cases” 都是假的,或早產/無法生存的。(2)當時公司有 >70% 的人力資源用於開源專案、R&D、實驗性產品等與營收無關的事務上,間接促成日後的轉型,有賴於新興事業的高毛利。🙏🙏

起點

2019 年,DeFi 借貸展露頭角,開啟了驚人的 18% 穩定幣存款時代。同年八月,Pelith 做了第一個 DeFi app: EasyDAI。現在看來簡陋,但也已有去中心化金融的可組合性(composability)概念雛形。

接著,九月 Pelith 參加了第一個 DeFi 黑客松 — Kyber DeFi Hackathon,並靠著 Crypto Structured Fund 拿到了一個小獎,同場冠軍是今天也佔有一席之地的 DeFiZap(Zapper.fi)。

後來我們又參加了幾場黑客松,並認識了一些很早期的 DeFi 開發者。我們原本有計畫用 CSF 做題目發幣籌資,從專案公司轉向產品公司,但 2020 年初的(相對)低利率被 Compound 的流動性挖礦衝爆(所謂 DeFi summer 指的就是這個年利率起飛的 2020 暑假),眼看情勢不對只好放緩推出 CSF。

到這已經確定,做一個協議/產品風險真的很大,想分散風險就必須走一條不同的路:多產品 DeFi 生態系。

BlackHoleSwap 和 $HAKKA

如大家所知,Hakka Finance 的開場可以說是非常精彩。這中間當然有些計畫操作,也有巧合形成的大好形勢,不過這已經可以寫成一篇單獨的文章了,我想先專注在介紹 Hakka 的第一個產品 BlackHoleSwap 的發想過程。

在構思 Hakka 的第一個產品的時候,正值 Ethlend 重生成 AAVE。我其實早在 DevconV 的時候就知道 AAVE 了(他們發的 Tshirt 有夠讚),當時只覺得這就是個類似 Compound 的東西吧,但 AAVE 上線時靠著 “Flashloan” 這個酷炫東東迅速爆紅。不過仔細一想會發現,這不是跟 Instadapp 的轉倉概念很像嗎?只是換了一個聽起來帥到不行的名字,AAVE 就驚爆了整個 DeFi 世界,這讓我認識到命名的重要,以及 crypto 獨有的迷因交易文化。

為此,第一個產品的主訴求就是新潮的概念和命名。

另一方面,我在看 Curve.fi 的白皮書,發現它設計的有趣之處,如何處理資本利用率和流動性枯竭的 tradeoff,Cruve 會根據不同穩定幣的波動狀況動態調節參數,最佳化系統效率,並整合借貸協議進一步提升收益。我想到一種不用犧牲效率也能避免流動性枯竭的辦法 — 借錢,如果貨賣光了還不夠,那就去借來賣吧。我接著把這個概念分享到 Curve 的 Telegram 群組,但除了創辦人 Michael 講了句 interesting 以外就沒了。

後來我決定把這個想法實作成一個獨立的產品,也就是 BlackHoleSwap。並融合了前述的迷因命名原則,它被定位成一個擁有最深、接近無限流動性的穩定幣交易所。

除此之外,白皮書撰寫上也是別有心思。

我從很早就注意到,區塊鏈領域的人,包括我自己,在看各式各樣的產品的時候,往往會特別喜歡那些看起來很有學問,但是又恰好能理解白皮書的協議,而這種認知上的甜蜜點是可以被刻意實現的。具體而言,BHS 的白皮書恰巧用了一些高中到大學一年級程度的數學:線性代數、微積分,但又不會太困難到被讀者直接滑過去放棄理解。

恰好看得懂的內容讓人產生自己很聰明的美好感覺,並願意主動分享,這讓 BHS 白皮書成為一個完美的迷因工程:它既是 Hakka Finance 品牌的智商證明(proof of IQ),也是讀者的智商證明,看完不禁想分享出去,讓身邊的人知道我看得懂這個,於是白皮書便有了病毒傳播力。

回到產品面,BlackHoleSwap 到底是不是一個成功的產品呢?

我會說它是一個「成功過」的產品。

2020 有一個著名的 3/12 事件,當天幣價下跌超過一半,大量以太幣被清算,導致 DAI 流動性枯竭,對 USD 大幅溢價,最高約到 1.07 左右。而經過計算,在 DAI 價格來到 1.04 附近時 Curve 會流動性枯竭,BHS 則會因為借貸的關係仍保持良好的流動性。

這件事確實發生了… 一次。

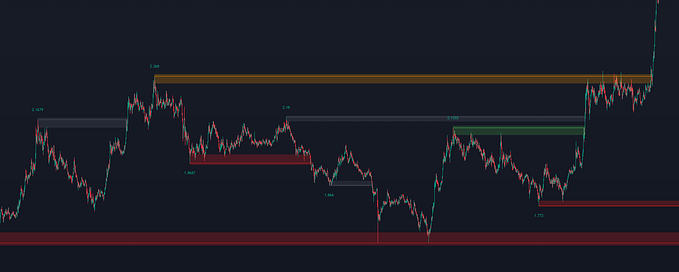

可以看到 2020 9/13–15 三天間發生了大量的交易,主因就是當時 DAI 價格來到 ~1.05,Curve 流動性枯竭,1inch 把大量交易導到 BlackHoleSwap,證明這個靠借錢創造無限流動性的方法確實是奏效的。

可惜好景不常,那之後 MakerDAO 引入了更多中心化的抵押品 USDT, USDC, WBTC 等,並推出 PSM 進一步強化價格穩定性。從此以後 DAI 就再也沒有出現過比較大的價差了。即便資金利用率高,終究 TVL 因為協議剛起步還很低,再加上之後以太坊手續費一天比一天貴,整合 Compound 導致的 gas 爆炸讓 BHS 更加不是 Curve 的對手,只剩下套利機器人願意光顧。

BlackHoleSwap 在第一個月就做了超過一億美元的交易量,顯示這個「解決方案」可行,但後來「問題」消失,答案也就沒價值了。

3F Mutual

一個月後推出的保險產品 3FMutual 是關於另一個問題的答案。

Nexus Mutual 是一個萬用的保險框架,幾乎任何的風險事件都能在上面形成一個保險市場,它把複雜的保險生命週期抽象化,全部交由社群治理。但做為代價,「人」就是 Nexus 系統中的潛在弱點。首先進入這個系統需要 KYC,這就讓 DeFi 的免許可和可組合性消失了,再來保險理賠與否完全仰賴同時是利益相關者的承保人進行,更是再明顯不過的利益衝突。

這裡牽涉到兩個問題:(1)DeFi 保險理賠能否不經人手,全由鏈上資訊自動觸發、自動賠付?(2)有沒有「金主/承保人 — 報價— 要保人」以外的形成保險市場的方式?

第一題的答案顯然是肯定的,像選擇權 Opyn 就是一種以預言機形成的價格保險;預測市場則是更一般化的未來事件保險。第二題比較不直覺,我們採用了一種更接近互助會、雨天基金的模式:賠償金 100% 來自保費。

這乍看之下顯然有啟動困難,因為對於整個系統的第一個保戶,若事故在他的保險期間發生,他只會拿回自己的保費,若事故沒發生則賠光保費,是個穩輸不贏的賽局,但沒有第一個又何來後續的每一個呢?

於是,為了平衡這種利益不一致,我們讓保費不全部進入理賠的準備金,而是有一部分支付給前面的保戶。也就是說,一個人在支付保費成為保戶的同時,也成為了部分的承保人,獲得一定比例的「股份」,即便保險過期了,股份也能持續得到少許收入,以此調節早期參與者的劣勢。

因為這樣有別於以往的機制設計,3F 特別適合發生機率小但影響巨大的黑天鵝事件。它必須是符合「如果今天不發生,明天還是有可能發生,而且總有一天要發生」的命題。比方說「如果台北 101 倒塌」就是這樣的命題:機率超低、影響超大、永不過期、未來必然實現。

黑天鵝長得很像薑母鴨耶

3FMutual 選擇用「如果 DeFi 的基石 — MakerDAO 爆炸」當首發標的。這確實是一個夠大的題目,直接和間接影響層面難以估量,幾乎不可能靠傳統的保險模式覆蓋整個曝險部位。

和 BlackHoleSwap 類似,3F 在上線之初就靠著自帶的 FOMO 屬性取得巨大的資金投入,冷卻後就只剩下微不足道的流量。但不同的是,我會認為 3F 到今天仍是一個成功且功能健全的產品。理賠池內沈澱的資金還是能提供避險效果;因為人們對低機率事件的不敏感導致後續投保少,當舊保險過期,你反而能用極低的保費換到超高倍保障,我很推薦大家定期、適量購買。

DAO:代幣經濟、治理、社群進化

產品之外,Hakka Finance 本身也是一個 DAO,即便現在是由我和基金會的人在推進,最終仍要把控制權交給社群以完成去中心化。對 Hakka 而言,社群開發和產品開發同樣重要。

如大家所見,Hakka Finance 最初的治理和代幣經濟規劃並不完善。為了達到去中心化,初期勢必有超高通膨率,但高通膨必然衝擊幣價,又代幣持有者和整個社群間的長期、短期利益不一致又讓治理投票結果直接導向大幅減少流動性挖礦,以至於目前的發放進度大幅落後原定計畫。

本來在最初 Hakka DAO 的設計上,我們就以 GuildBank 資產嚴格遞增的形式來讓持幣者自然傾向長線思考,短期幣價漲跌應該是不重要(irrelevant)的。然而,不得不承認,波動的幣價確實會妨礙長遠目標,通常在劇烈的上漲下跌中,留在社群內的往往是那些賠錢而不是賺錢的人,賺錢的早就離開,只有套牢的人待著,盯著你,催促你或其他人做點什麼來讓他解套。

除非不會跌,否則最好不要漲。

我們要做的第一件事就是先解決我們自己造成的賣壓:流動性挖礦。這些幣我是一定要發出去的,否則永遠不能去中心化,但又不想陷入無限砸盤的困境,方法是透過 vesting 的方式,延後各種「獎勵」的發放。你可能會想,發出去的幣的總量相同,通膨壓力遲早會實現,但有趣的是,延緩發放會讓短期參與者(通常也是賣幣的人)對參與協議挖礦失去興趣,所以結果確實是讓更高比例的代幣被發到「對的人」手上。

再來,對於幣價隨著市場波動,還需要一個回授控制機制。我們希望能形成一股自我修正的力量,這股力量不用很強,只要能讓人們知道它確實存在,大眾的預期心理會強化這個模式本身。

通常「回購」是一個常用的手段,如果我們固定投入一筆錢在公開市場收購代幣,幣漲時收購得少,幣跌了收購得多,就會產生平衡的效果。然而,對於一個還在快速通膨的代幣,由協議本身回購後銷毀似乎是一件很奇怪的事情。所以我們推出的是 Harvester,社群參與者提供資本,由協議統一操作,再將產生的收益用於購買 token 後加碼發給參與者,達到「無損」產生持續購買力道的效果。

Hakka 最近也實作了 staking 機制。這很直覺,同樣擁有 token,鎖倉一年的人的投票權是鎖倉半年的人的兩倍,利益一致的情況下,投票理應更傾向對生態發展更有幫助的長遠計畫,而非短線操作了。

最後,我們知道價格波動是讓社群劣化的原因,所以我們想辦法緩解它。另一方面,積極地想,有沒有辦法「改良」社群呢?我們有沒有辦法有意識的讓社群成員的整體水準向上提升?

對一個 DAO ,什麼是社群成員的美德是一個很開放的問題。長線思考是一個(也許,但不必然等於長期持幣),再來呢?不確定,我猜「對市場敏感」可能是一個吧,所以在這個假設上我們開發了 Hakka Intelligence。

這是一個價格的預測平台,使用者預測價格走勢並下注代幣,最後根據得分/精準程度,照比例發回。長期趨勢是,觀點越正確的人最終將從較弱的人那邊「贏」走更多代幣,參與者可能有流動(有人輸光出局)也可能還是同一群,但即便是同一群,它們根據代幣加權的平均實力也有提升。但目前試跑了幾輪,應該是評分函數設計得不太好,大家的分數差異很小,導致鑑別度一直起不來,還需要再研究改進一下。

DAO 的 logos 就是怎樣類型的人持有更多代幣。

本來沒有這種感覺,但自從 Hakka Finance 的業務跨足到 BSC 之後,我越來越感覺到 DeFi 協議之間的關係是很複雜的。雖然去中心化金融的人言必稱開放、可組合,但實際上在競合的過程中還是有對抗性存在。不只是相似協議間的水平競爭,聚合器和流動性農場之間的垂直關係也是表面合作實則互相利用(不保證雙贏)的複雜關係。

我常想,倘若有一天我要從第一線退休,為了達成完全的去中心化甚至要有意的避免影響決策的話,社群真的能做出很好的決定嗎?當未來遇到像 Pancakeswap 提合作方案的情境,參與決策的人、在社群帶風向的人是否也知道該怎麼評估利弊?當然,這終究是沒辦法保證的,社群沒有邊界,而我能做的是透過設定環境的方式引導社群生長成平均而言比較強壯的樣子。

其他產品

接下來還有兩個確定會推出的大產品:CSF 和 iGain。它們也是很「問題 — 解決方案」導向的產品。

Crypto Structured Fund

結構型基金是一個(沒必要地)複雜的金融產品,它的合理解釋是因為 DeFi 目前缺乏風險程度的多樣性。拜跨鏈和合成資產所賜,投資標的的多樣性已經解放;時間的多樣性因為 DeFi 發展不夠久所以沒意義;風險屬性的多樣性則是還有很大的發展空間。

傳統上,投資風險從低到高可能有定存→債券→基金→股票→選擇權等各種選項,但在 DeFi 裡目前只有很低風險的借貸和很高風險的買幣甚至槓桿投資,中間還有很大一片的空白。

CSF 透過資產分層的方式來模擬出類似債券這樣報酬略高於市場利率的中風險產品。這尤其在加密貨幣這種歷史短的產業很有用,這裡的平均報酬太高,導致根本沒辦法避險,資金成本過高以外也非常難找到對手,所以讓看同一個方向的人之間重新分配風險溢酬才有搞頭。

iGain

說來奇怪,目前市面上預測和合成資產類的衍生性商品都還沒有一個很好的雙邊市場機制(Synthetix 無限扛單的不算)。也許是他們都把焦點著重在指數的數據來源或鏈上仲裁吧,總之有效率的衍生品平台是個待解的題目。

目前看來,大部分的問題出在衍生品交易的槓桿屬性上。但如果我們能把 pay off 限制在一個特定範圍內,避免賣方損失上不封頂的問題,其實是可以足額抵押簡單發行的,它基本上會把狀況簡化成:一筆固定總額的錢在兩方之間按比例分配,而 iGain 正是這樣的一個平台。

這裡的精髓會在指數的選擇和設計上,一種可能是我們把無限範圍的指標映射到 0 到 1 之間,但這樣可能會有利用率低和指數鈍化的問題,另一種就是選擇原本就有上界的指標,比方說賣權。而目前 iGain 首先規劃的是很 DeFi 風味的指標:流動性提供者的暫時性損失(impermanent loss),未來還打算做借貸利率的衍生性商品。

去中心化金融的工作室

Hakka Finance 的終極目標當然是成為一個 DeFi DAO,但目前無疑是個人色彩比較濃厚的品牌,所以我認為把 foundation,也就是我和開發團隊成員的願景交代清楚在早期仍是必要的。

不難看出,我個人對於營運大型基礎建設比較不那麼感興趣,我關注的更多是在問題(puzzle)上。不管是 solve puzzle 或 create puzzle 都很有趣,我也深信這是在 DeFi 領域創造價值的一種另類的、好的途徑。

總的來說,我相信金融的去中心化最終會導致組織型態和規模的多元化。不是說所有巨鯨都會消失,而是舞台上將容得下不同量級的玩家。就好比遊戲業,一定會有些 3A 級廠商,也有小型遊戲工作室,甚至是獨立開發者。當未來的金融不再都出自大機構,Hakka Finance 的定位就是那個靈活,多產,總是能跟隨市場需求推陳出新的 DeFi studio。